Отметка «250 тонн»

- «Эксперт Сибирь», № 26–27 (298), 11 июля 2011 года

Золотодобывающая отрасль Сибири и Дальнего Востока находится в фазе инвестиционного подъема. В его основе не столько высокие цены на золото, сколько пока еще относительно качественная и крупная сырьевая база

Добыча золота в Сибири и на Дальнем Востоке — вместе эти регионы обеспечивают 93% ежегодной российской золотодобычи — в последние два-три года выглядит относительно стабильной. Такое положение обусловлено тремя основными факторами. Первый — поддержание необходимых объемов добычи руды (или золотосодержащих песков, если речь идет о россыпной добыче) на действующих объектах и степени извлечения золота, что требует традиционных или новых технологических решений, реконструкции золотоизвлекательных фабрик (ЗИФ), технологических процессов на них. Второй — ввод в эксплуатацию новых крупных и средних добычных проектов (они компенсируют естественное снижение добычи на действующих рудниках). И наконец, третий — цена на золото и рынок, готовый поглотить практически любой реалистичный объем добываемого драгметалла.

Первый и второй факторы являются ключевыми, они практически не зависят от текущих цен на золото. Прямо связывать прирост добычи с ростом цены на золото, как это принято считать финансовыми аналитиками, опрометчиво хотя бы потому, что сроки освоения новых и модернизации действующих золотодобывающих объектов обычно превышают период динамики роста (или падения) цены. Тем более в масштабах отдельно взятых золотоносных территорий, таких как Сибирь и Дальний Восток. О чем идет речь?

Природа сильнее

Технологические отраслевые факторы, дополняемые иногда сложными природными и климатическими особенностями конкретных сибирских или дальневосточных месторождений, обычно не позволяют в период высоких цен значительно увеличивать добычу золота. Природа способна выставлять свои более сильные аргументы. Под такими особенностями подразумеваются как низкое золотосодержание в рудах разведываемых или подготавливаемых объектов (в период высоких цен рентабельными могут быть и 1,5-2-граммовые руды, а также сырье, ранее считавшееся забалансовым, то есть не имевшим промышленной ценности), так и снижение золотосодержаний по мере их освоения. Уже вполне типичной стала ситуация перехода на переработку руды с содержанием 2–3 грамма на тонну даже на вновь вводимых объектах. Ухудшаются горно-геологические условия по мере разработки старых месторождений — мощности рудных тел снижаются и их морфология меняется, увеличивается доля труднообогатимых руд, что требует технологических изменений на ЗИФ, дополнительных капитальных и эксплуатационных затрат. Схожая ситуация с критически низким содержанием золота в песках уже разведанных, но еще не вовлеченных в разработку россыпных месторождений, наблюдается при ведении россыпной золотодобычи в Магаданской, Амурской и Иркутской областях, в Якутии и на Чукотке.

«Недропользователи не имеют возможности регулировать природные условия, они способны только адаптироваться к ним, выстраивая свои производственные, инвестиционные и разведочные стратегии, в частности, создавая избыточные сырьевые базы, чтобы иметь возможность выбора объектов. Это наиболее характерно для зарубежных транснациональных компаний, имеющих активы в Австралии, Южной Америке, Африке, США, Канаде, Китае и России. Российские крупные золотодобывающие компании не стремятся к раздуванию сырьевых портфелей, предпочитая наращивание действительно перспективной для освоения сырьевой базы», — комментирует научный сотрудник ИЭОПП СО РАН к. э. н. Бакытбек Кожогулов.

«Недропользователи не имеют возможности регулировать природные условия, они способны только адаптироваться к ним, выстраивая свои производственные, инвестиционные и разведочные стратегии, в частности, создавая избыточные сырьевые базы, чтобы иметь возможность выбора объектов. Это наиболее характерно для зарубежных транснациональных компаний, имеющих активы в Австралии, Южной Америке, Африке, США, Канаде, Китае и России. Российские крупные золотодобывающие компании не стремятся к раздуванию сырьевых портфелей, предпочитая наращивание действительно перспективной для освоения сырьевой базы», — комментирует научный сотрудник ИЭОПП СО РАН к. э. н. Бакытбек Кожогулов.

Действительно, ЗДК «Полюс» в настоящее время ведет геологоразведочные работы (ГРР) на 28 объектах рудного и 25 россыпного золота в пяти регионах РФ. Однако там (кроме Амурской области) имеются его действующие или подготавливаемые площадки. ГК «Петропавловск» осуществляет ГРР на 30 объектах не только в «базовой» для нее Амурской области, но и в Красноярском и Забайкальском краях, Иркутской области, на Ямале и в Еврейской АО. «Полиметалл» имеет геологоразведочный портфель, состоящий из почти 20 объектов в своих базовых регионах ведения добычи — Магаданской и Свердловской областях, Хабаровском крае, Чукотском АО. Часть объектов разведки вообще носит доразведочный характер (глубокие горизонты, прилегающие фланги и участки уже осваиваемых месторождений). «Горно-геологические условия отрабатываемых месторождений ухудшаются, и это вполне закономерно, поскольку золото является невозобновляемым ресурсом, проще говоря, „хорошие“ — с низким коэффициентом вскрыши, высоким содержанием, легкообогатимыми рудами или песками — разведанные месторождения фактически закончились. Поиск и разведка новых объектов идут медленными темпами, в основном отрабатывается минерально-сырьевая база советских времен, существующая система не стимулирует недропользователей к активному поиску. Государственный заказ на геологоразведочные работы невысокий по сравнению с советским периодом», ―- отмечает начальник финансово-экономического отдела ОАО «Селигдар» Александр Пелешатый.

Действительно, ЗДК «Полюс» в настоящее время ведет геологоразведочные работы (ГРР) на 28 объектах рудного и 25 россыпного золота в пяти регионах РФ. Однако там (кроме Амурской области) имеются его действующие или подготавливаемые площадки. ГК «Петропавловск» осуществляет ГРР на 30 объектах не только в «базовой» для нее Амурской области, но и в Красноярском и Забайкальском краях, Иркутской области, на Ямале и в Еврейской АО. «Полиметалл» имеет геологоразведочный портфель, состоящий из почти 20 объектов в своих базовых регионах ведения добычи — Магаданской и Свердловской областях, Хабаровском крае, Чукотском АО. Часть объектов разведки вообще носит доразведочный характер (глубокие горизонты, прилегающие фланги и участки уже осваиваемых месторождений). «Горно-геологические условия отрабатываемых месторождений ухудшаются, и это вполне закономерно, поскольку золото является невозобновляемым ресурсом, проще говоря, „хорошие“ — с низким коэффициентом вскрыши, высоким содержанием, легкообогатимыми рудами или песками — разведанные месторождения фактически закончились. Поиск и разведка новых объектов идут медленными темпами, в основном отрабатывается минерально-сырьевая база советских времен, существующая система не стимулирует недропользователей к активному поиску. Государственный заказ на геологоразведочные работы невысокий по сравнению с советским периодом», ―- отмечает начальник финансово-экономического отдела ОАО «Селигдар» Александр Пелешатый.

Наблюдаемая стабильность в общем объеме золотодобычи означает небольшой (в пределах 2–3%) прирост или снижение добычи золота (5–7 тонн в год). Можно сказать, что это есть оперативный одно-, двух- и трехгодовой люфт, не демонстрирующий ни симптомов роста, ни стагнации отрасли. Даже полукритическая ситуация с россыпной золотодобычей (почти ежегодно добыча из россыпей снижается, в 2010 году — 54 тонны россыпного золота, пять лет назад ―- 69 тонн) может длиться еще около 10 лет. Но при расширении ГРР на россыпи за счет федеральных средств и средств недропользователей в северо-восточных регионах (приграничный район Якутии и Магаданской области, Чукотка), юго-восточной части страны (Амурская область и Хабаровский край), а также в традиционных сибирских регионах россыпной золотодобычи — Красноярском крае и Иркутской области — критический срок россыпной добычи отодвигается еще на 10–15 лет. Так, по «Программе изучения недр и воспроизводства минерально-сырьевой базы <…> до 2020 года» в Сибири ожидается прирост запасов (C1+C2) россыпного золота в 203 тонны, на Дальнем Востоке — 470 тонн. В реальности — и в этом сомнений практически нет — объемы финансирования окажутся ниже запланированных, эксплуатационные (подготовленные к разработке) запасы россыпей также будут меньше заявленных. Итого — в лучшем случае будет обеспечена треть от запланированного прироста балансовых запасов. Однако и это даст заметную отсрочку естественного завершения вехи россыпной золотодобычи, — сейчас она крупнейшая в мире, — которую, кстати, стоит рассматривать как дар природы, а не обузу.

Цена — не гарантия

Принято считать, что на фоне высоких цен на металл золотодобытчики стремятся осваивать новые месторождения и строить добычные мощности. Но это не совсем так. Точнее, это прямо не взаимосвязанные причины и следствия. Да, компании стремятся активизировать ГРР в период высоких цен за счет в том числе и сверхрентабельности текущей добычи. Но освоение новых месторождений планируется по другому критерию — наличию конкретных объектов с благоприятными перспективами освоения (приемлемые запасы металла, золотосодержание) и зачастую наличию инфраструктуры. В стратегиях развития и проектных документах компаний как зарубежных, так и российских, не принято «закладывать» на будущее слишком оптимистичные цены или вообще считать, что если «сейчас на золото высокая цена», то «необходимо осуществлять инвестиции в новые площадки». Всегда существует временной лаг между получением лицензии, проведением ГРР, обустройством объекта, строительством перерабатывающих мощностей и выплавкой первого слитка золота. В России такой период может составлять 4–6 и более лет, в который включается проведение доразведки, разработка технико-экономического обоснования кондиционных запасов золота, проведение экспертиз и согласований и, собственно, проектирование и строительство горно-обогатительного комплекса. За этот срок цена может оказаться совсем не такой, на основании которой проводился расчет технико-экономических показателей с высокой рентабельностью проекта.

Впрочем, катастрофического снижения цены на золото — ниже или на уровне себестоимости его добычи, а в среднем это интервал от 350 до 600 долларов за унцию — вряд ли стоит ожидать в обозримом будущем. А скорее всего, не стоит ожидать вообще никогда. Среднегодовая цена на золото в 2010 году выросла на 26%, до 1 224 долларов за тройскую унцию (1 197 рубля за грамм). За пять месяцев текущего года средняя цена составила 1 428 долларов за тройскую унцию. Причем восходящий тренд продолжается уже одиннадцатый год подряд. Но надо понимать, что ценовая ситуация складывается так, как на любом свободном рынке. Точно так же надо понимать, что промышленная инфляция не стоит на месте, практически ежеквартально меняются прайс-листы на материалы и ресурсы (разве что не так часто индексируется заработная плата), потребляемые золотодобывающими предприятиями. Но это тоже рынок.

На фоне высокой цены велика вероятность появления экономического эффекта на вновь переоцененных объектах, которые были законсервированы из-за убыточности добычи или имели большое количество непромышленной руды. Приведем только один пример (в нашей стране и в мире их сейчас предостаточно): в Красноярском крае в 2010 году вновь после периода убыточной эксплуатации запущен рудник Енисейский, разрабатывающий кучным выщелачиванием бедное месторождение Бабушкина Гора.

Плохие симптомы отрасли — ведь не все измеряется ценами на золото — также имеются. Нерыночных проблем, связанных со структурой и качеством минерально-сырьевой базы, с законодательными нормами и «новшествами» недропользования, призванными контролировать и регламентировать работу золотодобывающих компаний, а фактически ставить административные барьеры, в отрасли предостаточно. «Крупные предприятия, такие как „Полюс“, „Полиметалл“, Чукотская ГГК (Kinross Gold), ГК „Петропавловск“ и ряд других способны развиваться очень эффективно и в существующих условиях. Но снижающаяся активность малых золотодобывающих предприятий Сибири и Дальнего Востока, а их количество обычно снижается из года в год на 10–15, грозит не столько некоторым снижением добычи золота, сколько утратой контроля над пока еще относительно стабильной социально-экономической ситуацией в районах их присутствия», — считает Бакыт Кожогулов.

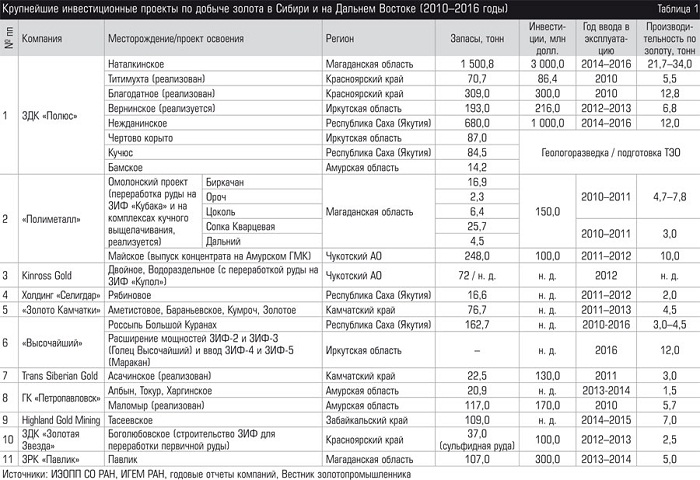

Проекты-локомотивы

Существенный рост золотодобычи связан только с освоением рудных месторождений. Об устойчивой тенденции к увеличению выпуска золота в масштабах отрасли уместно говорить тогда, когда введены в эксплуатацию крупные проекты с добычей от 5–10 тонн металла в год. Такие проекты, как правило, существенно меняют структуру региональной золотодобычи: одни становятся крупными территориями по выпуску металла, а другие отходят на второй план. Кроме того, масштабная организация добычи золота существенно меняет социально-экономический климат территории, развивает энергетическое, электросетевое хозяйство, дорожные сети. К 2015–2018 годам Магаданская область, вероятно, вновь станет лидирующим регионом-производителем золота за счет введения сверхкрупного Наталкинского месторождения, обогатительные мощности которого будут выпускать сначала по 20, а затем и по 40 тонн золота ежегодно. Будет создано 800 рабочих мест, в 2,5–3 раза вырастет валовый региональный продукт, объем отчислений в региональный бюджет составит 4,8–5 млрд рублей, будет обеспечено электроснабжение юга и запада области. Это позволит начать освоение месторождений и других полезных ископаемых: угля каменного, антрацитового, олова и т. д.

Несколько крупных золотодобывающих предприятий запущено в 2010 году — Благодатное (ГОК) и Титимухта (с транспортировкой руды) в Красноярском крае (ЗДК «Полюс»), выведена на полную мощность реконструированная ЗИФ «Советская» («Соврудник»). В Амурской области ГК «Петропавловск» введена первая очередь ЗИФ на Маломыре, на месторождении «Пионер» — третья очередь ЗИФ и запущен комплекс кучного выщелачивания. Начата разработка некоторых месторождений в составе Омолонского хаба, переработка основного объема его руд, наиболее богатого, осуществляется «Полиметаллом» на восстановленной ЗИФ «Кубака» в Магаданской области. В Хабаровском крае Highland Gold начала добычу руды с месторождения Белая Гора с ее транспортировкой на обогатительную фабрику месторождения Многовершинное. В Иркутской области «Высочайший» ввел первую очередь ЗИФ-3 на месторождении Голец Высочайший (общие мощности превысят 5 млн тонн руды, к 2016 году выпуск составит не менее 12 тонн золота в год).

Несколько крупных золотодобывающих предприятий запущено в 2010 году — Благодатное (ГОК) и Титимухта (с транспортировкой руды) в Красноярском крае (ЗДК «Полюс»), выведена на полную мощность реконструированная ЗИФ «Советская» («Соврудник»). В Амурской области ГК «Петропавловск» введена первая очередь ЗИФ на Маломыре, на месторождении «Пионер» — третья очередь ЗИФ и запущен комплекс кучного выщелачивания. Начата разработка некоторых месторождений в составе Омолонского хаба, переработка основного объема его руд, наиболее богатого, осуществляется «Полиметаллом» на восстановленной ЗИФ «Кубака» в Магаданской области. В Хабаровском крае Highland Gold начала добычу руды с месторождения Белая Гора с ее транспортировкой на обогатительную фабрику месторождения Многовершинное. В Иркутской области «Высочайший» ввел первую очередь ЗИФ-3 на месторождении Голец Высочайший (общие мощности превысят 5 млн тонн руды, к 2016 году выпуск составит не менее 12 тонн золота в год).

Только за счет ввода аналогичных объектов можно говорить о значимых прорывах в золотодобыче. «Инвестор готов вкладываться, но с гарантированным получением прибыли в краткосрочной перспективе. Таким образом, центр тяжести капитальных вложений фокусируется в основном не на поиске и разведке, а на совершенствовании технологий добычи и обогащения, что позволяет наращивать объемы и вовлекать в эксплуатацию бедные и даже убогие руды, — считает Александр Пелешатый. — На фоне усиления неопределенности на финансовых рынках, роста себестоимости добычи золота и снижения объема разведанных запасов увеличение мировой цены на золото является вполне закономерным, но быстрый рост цены и вышеуказанная неопределенность постоянно держат инвестора в напряжении. Совокупность этих факторов, на мой взгляд, стимулирует приток инвестиций в эксплуатируемые либо достаточно изученные объекты».

Тем не менее в ближайшую «пятилетку» прорывы в сибирской и дальневосточной золотодобыче состоятся. Ведется подготовка к освоению еще ряда крупных и очень крупных проектов. Добыча на Дальнем Востоке, а вместе с ним и в стране резко вырастет в основном за счет Наталкинского, Омолонского и Албазинского золоторудных проектов, объектов в Якутии (Нежданинское, Кючус, Рябиновое, крупная россыпь Большой Куранах), Амурской области (Бамское), а также на Чукотке (Майское, Двойное, Водораздельное) и Камчатке (Асачинское, Аметистовое, Родниковое). Доля Сибири снизится до 30–35%, хотя общее количество добываемого золота здесь также возрастет: в Иркутской области полностью подготовлен к запуску Вернинский ГОК, намечается к освоению объект Чертово  Корыто, ведется расширение мощностей ГОК Голец Высочайший, в Красноярском крае — доразведываются Попутнинская, Панимбинская и Раздолинская площади, лицензированы перспективные Вангашская и Верхнекадринская площади. Уже в обозримом будущем в крае по принципу групповой разработки на кустовой ЗИФ (модернизированной или вновь построенной) могут быть вовлечены рудные месторождения южной части края (Ольховско-Чибижекского, Усинского, Шушенского, Амыльского горнорудных узлов). Запасы и качество объектов этих золоторудных узлов, расположенных на юге края, могут обусловливать интерес к созданию в южном центре рудной золотодобычи с выпуском не менее 4–5 тонн золота в год.

Корыто, ведется расширение мощностей ГОК Голец Высочайший, в Красноярском крае — доразведываются Попутнинская, Панимбинская и Раздолинская площади, лицензированы перспективные Вангашская и Верхнекадринская площади. Уже в обозримом будущем в крае по принципу групповой разработки на кустовой ЗИФ (модернизированной или вновь построенной) могут быть вовлечены рудные месторождения южной части края (Ольховско-Чибижекского, Усинского, Шушенского, Амыльского горнорудных узлов). Запасы и качество объектов этих золоторудных узлов, расположенных на юге края, могут обусловливать интерес к созданию в южном центре рудной золотодобычи с выпуском не менее 4–5 тонн золота в год.

Если инвестиционные проекты по освоению как традиционных, так и новых золотоносных территорий реализуются, а видимых причин для их прекращения сейчас нет, то к 2017–2018 годам в России — в основном в Сибири и на Дальнем Востоке ― будет добываться порядка 250–260 тонн золота в год. В текущих ценах стоимость ежегодно добываемого золота в стране составит 12–13 млрд долларов (сейчас 8–8,5 млрд долларов). Вероятно и то, что Россия станет вторым после Китая производителем золота в мире.